RAQAMLI IQTISODIYOT SHAROITIDA MONETAR SIYOSATNI TAKOMILLASHTIRISH YO‘LLARI

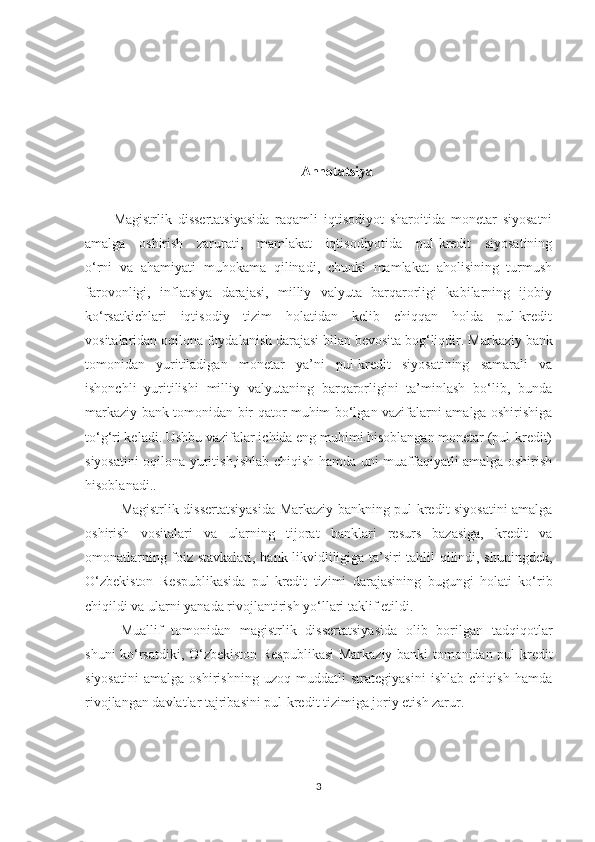

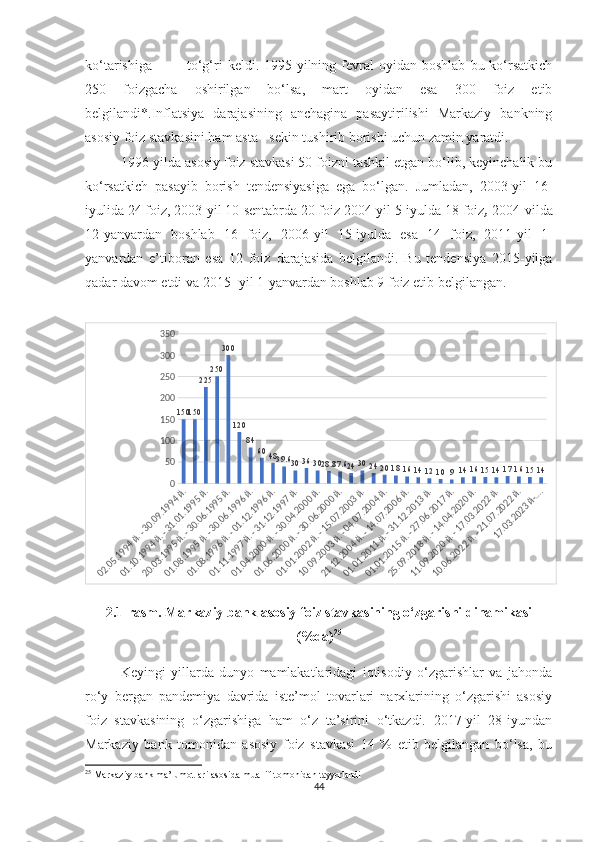

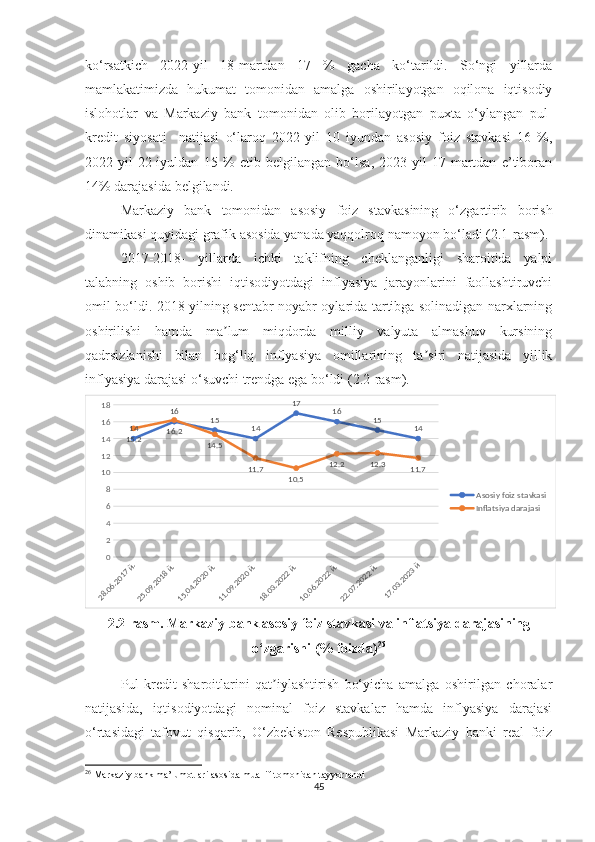

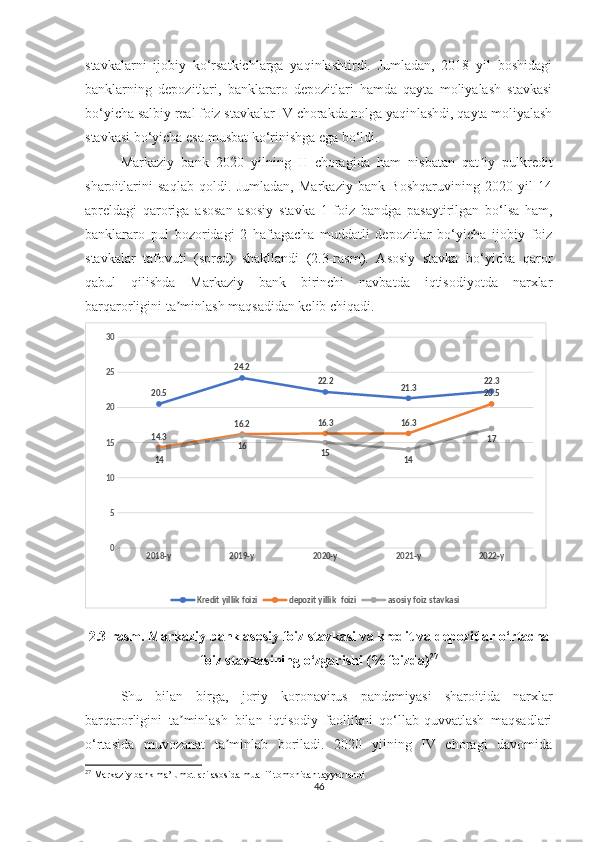

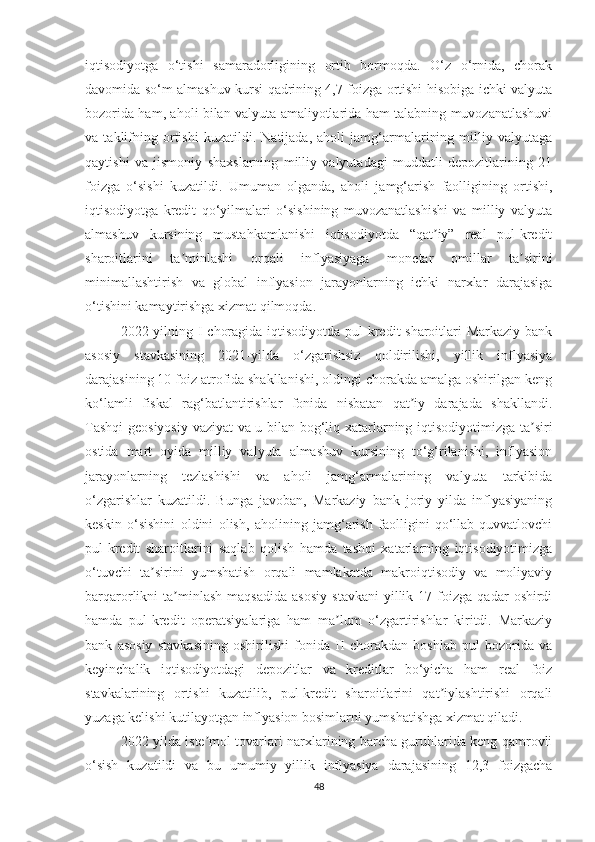

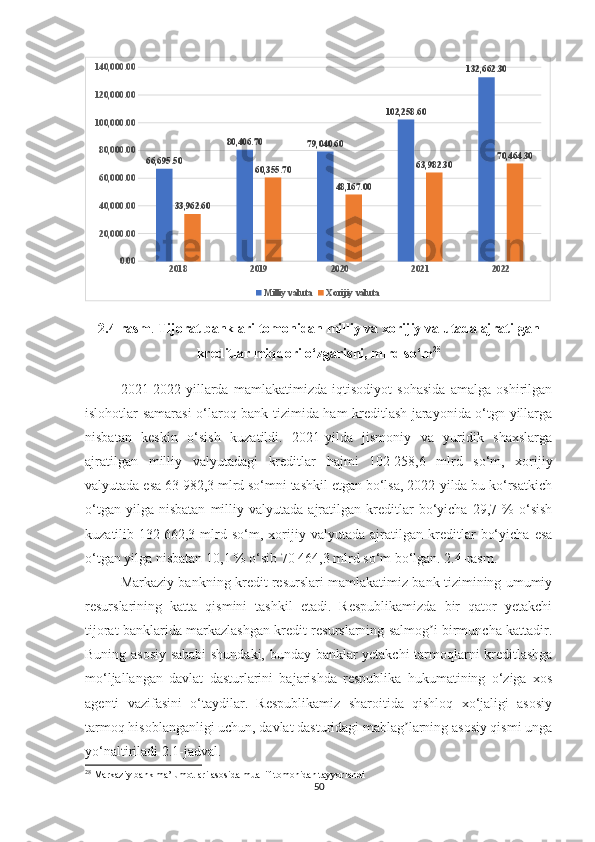

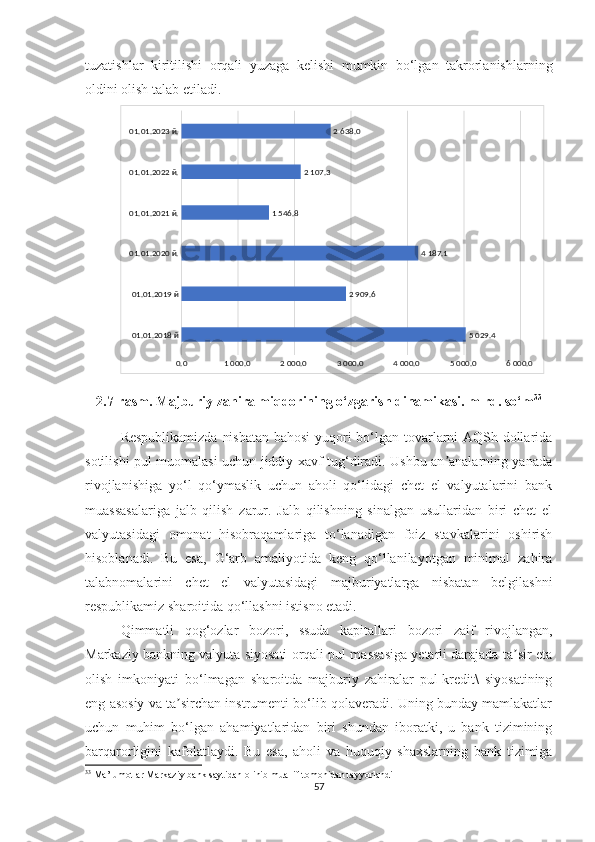

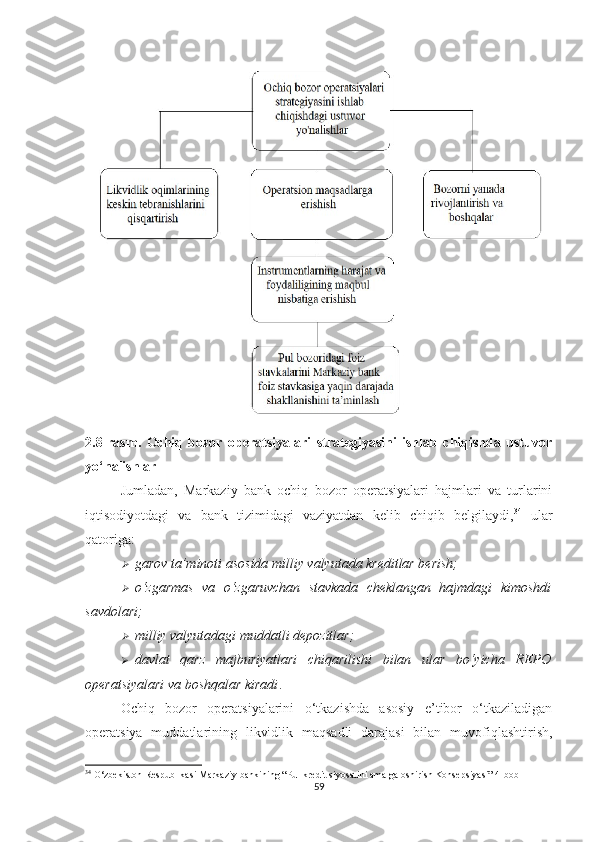

RAQAMLI IQTISODIYOT SHAROITIDA MONETAR SIYOSATNI TAKOMILLASHTIRISH YO‘LLARI MUNDARIJA KIRISH 3 I BOB RAQAMLI IQTISODIYOT SHAROITIDA MONETAR SIYOSATNI TAKOMILLASHTIRISHNING NAZARIY ASOSLARI 8 1.1 Pul-kredit konsepsiyalaridan foydalanish mexanizmlarining nazariy masalalari 8 1.2 Monetar siyosatning maqsadi, maqsadli ko‘rsatkichlari va asosiy yo‘nalishlari 1 6 1.3 O‘zbekiston Respublikasi Markaziy banki monetar siyosatining o‘ziga xos xususiyatlari 2 6 Birinchi bob bo‘yicha xulosa 37 II BOB PUL-KREDIT VOSITALARI ORQALI MONETAR SIYOSATNI TARTIBGA SOLISH AMALIYOTI TAHLILI 39 2.1 Asosiy foiz stavkalarini (qayta moliyalash) o‘rnatish orqali pul-kredit munosabatlarini tartibga solish amaliyoti tahlili 37 2.2 Majburiy zahiralash vositasi orqali pul-kredit munosabatlarining tartibga solish amaliyoti tahlili 48 2.3 Ochiq bozor siyosati, inflatsiyani targetlash vositalari orqali tartibga solish amaliyoti tahlili 55 Ikkinchi bob bo‘yicha xulosa 62 III BOB MONETAR SIYOSATNI YANADA TAKOMILLASHTIRISHNING ISTIQBOLLARI 63 3.1 Raqamli iqtisodiyot sharoitida hozirgi zamon monetar siyosatining dolzarb muammolari va ularni hal etish yo‘llari 63 3.2 Monetar siyosatni amalga oshirishda xorij mamlakatlarining tajribasi 68 Uchinchi bob bo‘yicha xulosa 76 XULOSA VA TAKLIFLAR 78 FOYDALANILGAN ADABIYOTLAR 81 2

Annotatsiya Magistrlik dissertatsiyasida raqamli iqtisodiyot sharoitida monetar siyosatni amalga oshirish zarurati, mamlakat iqtisodiyotida pul-kredit siyosatining o‘rni va ahamiyati muhokama qilinadi, chunki mamlakat aholisining turmush farovonligi, inflatsiya darajasi, milliy valyuta barqarorligi kabilarning ijobiy ko‘rsatkichlari iqtisodiy tizim holatidan kelib chiqqan holda pul-kredit vositalaridan oqilona foydalanish darajasi bilan bevosita bog‘liqdir. Markaziy bank tomonidan yuritiladigan monetar ya’ni pul-kredit siyosatining samarali va ishonchli yuritilishi milliy valyutaning barqarorligini ta’minlash bo‘lib, bunda markaziy bank tomonidan bir qator muhim bo‘lgan vazifalarni amalga oshirishiga to‘g‘ri keladi. Ushbu vazifalar ichida eng muhimi hisoblangan monetar (pul-kredit) siyosatini oqilona yuritish,ishlab chiqish hamda uni muaffaqiyatli amalga oshirish hisoblanadi. . Magistrlik dissertatsiyasida Markaziy bankning pul-kredit siyosatini amalga oshirish vositalari va ularning tijorat banklari resurs bazasiga, kredit va omonatlarning foiz stavkalari, bank likvidliligiga ta’siri tahlil qilindi, shuningdek, O‘zbekiston Respublikasida pul-kredit tizimi darajasining bugungi holati ko‘rib chiqildi va ularni yanada rivojlantirish yo‘llari taklif etildi. Muallif tomonidan magistrlik dissertatsiyasida olib borilgan tadqiqotlar shuni ko‘rsatdiki, O‘zbekiston Respublikasi Markaziy banki tomonidan pul-kredit siyosatini amalga oshirishning uzoq muddatli strategiyasini ishlab chiqish hamda rivojlangan davlatlar tajribasini pul-kredit tizimiga joriy etish zarur. 3

Annotation The master's thesis discusses the need to implement monetary policy in the digital economy, the role and importance of monetary policy in the country's economy, because positive indicators such as the well-being of the country's population, the inflation rate, the stability of the national currency, depending on the state of the economic system is directly related to the level of rational use of credit facilities. Effective and reliable management of the monetary, i.e. money- credit policy conducted by the Central Bank is to ensure the stability of the national currency, in which the Central Bank has to perform a number of important tasks. The most important of these tasks is the rational management, development and successful implementation of the monetary policy. In the master's thesis, the means of implementing the monetary policy of the Central Bank and their influence on the resource base of commercial banks, the interest rates of loans and deposits, bank liquidity were analyzed, as well as the current state of the level of the monetary and credit system in the Republic of Uzbekistan was considered and ways of their further development were suggested. The research conducted by the author in his master's thesis showed that it is necessary to develop a long-term strategy for the implementation of monetary policy by the Central Bank of the Republic of Uzbekistan and to introduce the experience of developed countries into the monetary system. KIRISH Dissertatsiya mavzusining asoslanishi va uning dolzarbligi. Jahon amaliyotidan ma’lumki, M arkaziy bank faoliyatining asosiy maqsadi milliy valyuta va narxlar barqarorligini ta’minlashdan iboratdir. Markaziy bankning monetar siyosati faqatgina pul massasi va foiz stavkalariga ta’sir ko‘rsatibgina 4

qolmasdan, balki iqtisodiy taraqqitotning umumiy darajasiga, ya’ni mamlakatimizdagi har bir fuqaroning hayot farovonligiga ham tasir ko‘rsatadi. Hozirda jahon davlatlarining markaziy banklari, shu jumladan, O‘zbekiston Respublikasi Markaziy banki faoliyatining asosiy mezoni narxlarning barqarorligi va inflyatsiyani nazorat qilish samaradorligi hisoblanadi. Hozirda keng e’tirof etilgan fikr - narx barqarorligi, iqtisodiy o‘sish va aholi bandligini ta’minlash uchun zarur shart-sharoitlarni yaratishdan iborat. Agar mamlakatda yuqori inflatsiya sur’atlari uzoq vaqt davom etsa, bu iqtisodiyot uchun salbiy oqibatlarga olib keladi. Davlatimiz rahbari ta’kidlanganidek, “Markaziy bank inflyatsiya va iqtisodiy o‘sishning maqsadli parametrlaridan kelib chiqqan holda pul massasi hajmini optimallashtirish maqsadida pul-kredit siyosatining bozor vositalaridan faol foydalanmoqda ,bank tizimining likvidligini tartibga solish va foiz stavkalari barqarorligini ta’minlashga asosiy e’tiborni qaratish zarurati, mamlakatimiz iqtisodiyotining yuqori o‘sish sur’atlari mavjud barcha imkoniyatlarni safarbar etish va asosli islohotlar strategiyasini izchil davom ettirish bilan ta’minlanmoqda” 1 .O‘zbekiston Respublikasining 2019-yil 19-sentabrdagi “To‘lov va to‘lov tizimlari to‘g‘risida”gi O‘RQ-578-son Qonuni, O‘zbekiston Respublikasi Prezidentining 2018-yil 9-yanvardagi “O‘zbekiston Respublikasi Markaziy bankining faoliyatini tubdan takomillashtirish to‘g‘risida”gi PF-5296-sonli Farmoni, 2018-yil 23-martdagi PQ-3620-son “Bank xizmatlari ommabopligini oshirish bo‘yicha qo‘shimcha chora-tadbirlar to‘g‘risida”gi, 2018-yil 3-martdagi PQ-3832-son “O‘zbekiston Respublikasida raqamli iqtisodiyotni rivojlantirish chora-tadbirlari to‘g‘risida”gi qarorlari va boshqa me’yoriy-huquqiy hujjatlarda belgilangan vazifalarni amalga oshirishda ushbu magistrlik dissertatsiyasi muayyan darajada xizmat qiladi. So‘nggi yillarda mamlakatimiz Prezidenti tomonidan bank tizimiga qaratilayotgan katta e’tibor va ushbu yo‘nalishdagi farmon hamda qarorlariga muvofiq tijorat banklarini kapitallashtirishni yanada jadallashtirish borasidagi sa’y- 1 O‘zbekiston Respublikasi Prezidenti Sh.M.Mirziyoyevning 2021-yil 6-yanvardagi Oliy Majlisga Murojaatnomasi 5

harakatlar samarasida korxonalar va tashkilotlar tomonidan investitsiyalarga bo‘lgan talab ma’lum darajada oshishiga. erishildi. Yuqoridagilardan kelib chiqqan holda, respublikamizda raqamli iqtisodiyotga o‘tish bosqichida banklarning monetar siyosatni takomillashtirishga qaratilgan ilmiy va amaliy tavsiyalar ishlab chiqish zaruriyati hamda iqtisodiy adabiyotlarda ushbu holatni chuqur o‘rganilishi, ushbu ilmiy ishni tanlash uchun asos bo‘ldi. Tadqiqod obyekti. O zbekiston Respublikasi Markaziy bankining monetarʻ siyosatni takomillashtirish sohasidagi faoliyati tadqiqodning obekti hisoblanadi. Tadqiqod predmeti bo‘lib, Markaziy bankning monetar siyosati vositalarini takomillashtirish jarayonida sodir bo‘ladigan moliya va iqtisodiy munosabatlari dissertatsiya tadqiqotining predmetidir. Tadqiqodning maqsadi. Mamlakatimizda faoliyat olib borayotgan banklarning pul-kredit siyosatini yanada rivojlantirishga qaratilgan ilmiy taklif va amaliy tavsiyalarni ishlab chiqishdan iborat. - Tadqiqodning vazifalari. Dissertatsiya ishini bajarishda oldinga qo‘yilgan maqsadga erishish uchun quyidagi vazifalar belgilab olingan: - monetar siyosatini amalga oshirishdagi me’yoriy-huquqiy bazani takomillashtirish bo‘yicha tavsiyalarni shakllantirish; - Mamlakatimizda monetar siyosatning iqtisodiy barqarorlikka ta’sirini aniqlash; - Markaziy bankning monetar siyosat instrumetlaridan foydalanish holatini aniqlash; - Iqtisodiyotni tartibga solishda monetar siyosatni amalga oshirish bilan bog‘liq bo‘lgan asosiy muammolar va ularni hal etish yo llarini aniqlash; ʻ - xorijiy davlatlarning monetar siyosat bo yicha tajribasi va ulardan ʻ mamlakatimizda foydalanish imkoniyatlarini aniqlash; - rivojlangan xorij mamlakatlari banklarining tajribalarini o rganish orqali ʻ O zbekiston Respublikasi monetar siyosatini rivojlantirishga qaratilgan ilmiy ʻ takliflar va amaliy tavsiyalar ishlab chiqish. 6